Buzón Tributario. Medios de comunicación del SAT para el…

Medios de comunicación del SAT para el Buzón Tributario

Gonzalo Cabanillas Cedano

Gonzalo Cabanillas Cedano

Socio de Contabilidad e Impuestos

Franco Cabanillas Consultores, S.C.

El buzón tributario es un medio de comunicación entre el Servicio de Administración Tributaria y los contribuyentes, en palabras del propio organismo, el buzón tributario “permite la comunicación entre el SAT y los contribuyentes, quienes pueden realizar trámites, presentar promociones, depositar información o documentación, atender requerimientos y obtener respuestas a sus dudas. A la vez, a través de este canal, les notifica actos administrativos, y da respuesta a sus solicitudes, promociones o consultas, entre otros”.

El sustento jurídico de esta herramienta se encuentra en el Código Fiscal de la Federación en su artículo 17K, que a la letra dice:

Artículo 17-K. Las personas físicas y morales inscritas en el registro federal de contribuyentes tendrán asignado un buzón tributario, consistente en un sistema de comunicación electrónico ubicado en la página de Internet del Servicio de Administración Tributaria, a través del cual:

- I. La autoridad fiscal realizará la notificación de cualquier acto o resolución administrativa que emita, en documentos digitales, incluyendo cualquiera que pueda ser recurrido.

- II. Los contribuyentes presentarán promociones, solicitudes, avisos, o darán cumplimiento a requerimientos de la autoridad, a través de documentos digitales, y podrán realizar consultas sobre su situación fiscal.

Las personas físicas y morales que tengan asignado un buzón tributario deberán consultarlo dentro de los tres días siguientes a aquél en que reciban un aviso electrónico enviado por el Servicio de Administración Tributaria mediante los mecanismos de comunicación que el contribuyente elija de entre los que se den a conocer mediante reglas de carácter general. La autoridad enviará por única ocasión, mediante el mecanismo elegido, un aviso de confirmación que servirá para corroborar la autenticidad y correcto funcionamiento de éste.

En este último párrafo podemos observar que el contribuyente puede elegir un medio de comunicación para recibir un aviso por parte de la autoridad de la existencia de un acto o resolución a notificarse en el citado “buzón tributario”, sin embargo, hasta la semana pasada solo existía la posibilidad de que un contribuyente eligiera el correo electrónico como único medio de comunicación, es decir, el contribuyente no tenía la opción de elegir más que un solo medio de comunicación.

En ese tenor de ideas, recientemente se publicó en el Semanario Judicial de la Federación una tesis de jurisprudencia en el que se señala “ilegal” la existencia jurídica de solo un medio de comunicación del SAT hacia los contribuyentes, cuando el SAT comunique a un contribuyente la existencia de un mensaje o notificación en el Buzón Tributario.

La tesis aludida es la siguiente:

BUZÓN TRIBUTARIO. LAS REGLAS 2.2.6. Y 2.2.7. DE LAS RESOLUCIONES MISCELÁNEA FISCAL PARA 2015 Y 2016, RESPECTIVAMENTE, AL PREVER UN SOLO MEDIO DE COMUNICACIÓN PARA QUE LOS CONTRIBUYENTES QUE CUENTEN CON AQUÉL RECIBAN LOS AVISOS ELECTRÓNICOS ENVIADOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, INCUMPLEN LA OBLIGACIÓN CONTENIDA EN EL ARTÍCULO 17-K, ÚLTIMO PÁRRAFO, DEL CÓDIGO FISCAL DE LA FEDERACIÓN.

Del artículo 17-K, último párrafo, del Código Fiscal de la Federación, se advierte que las personas físicas y morales que tengan asignado un buzón tributario, deberán consultarlo dentro de los tres días siguientes a aquel en que reciban un aviso electrónico enviado por el Servicio de Administración Tributaria, mediante los mecanismos de comunicación que el contribuyente elija, de entre aquellos que se den a conocer mediante las reglas de carácter general, esto es, que contará con los medios o mecanismos de comunicación, en su concepción plural. Ahora bien, el Ejecutivo Federal pretendió cumplir lo ordenado por el precepto citado, por medio de las reglas 2.2.6. y 2.2.7. de las Resoluciones Miscelánea Fiscal para 2015 y 2016, respectivamente -cuya redacción coincide integralmente-, pero dispuso de un solo medio de comunicación, que es el correo electrónico, con lo cual, evidentemente no satisface la instrucción legislativa de que sean dos o más medios de comunicación como elegibles u opcionales para el contribuyente, pues no es suficiente la expresión que señala: «…para elegir el mecanismo de comunicación los contribuyentes ingresarán al menos una dirección de correo electrónico y máximo cinco…», ya que aunque el particular cuente hasta con cinco correos electrónicos, ello no constituye los diferentes mecanismos de comunicación a que obliga el artículo 17-K mencionado y, por tanto, las reglas de carácter general aludidas son ilegales.

Derivado de lo anterior y para que el uso de esta herramienta no tuviera la problemática jurídica de viabilidad que le planteaba la existencia de esa reciente tesis de jurisprudencia por parte de Poder Judicial, el SAT a través de la segunda modificación a la Resolución Miscelánea modifico la regla 2.2.7 para que los contribuyentes pudieran elegir un medio de comunicación con el buzón tributario.

La regla se encuentra vigente a partir del día hábil de su publicación en el Diario Oficial de la Federación.

Buzón tributario y sus mecanismos de comunicación para el envío del aviso electrónico

2.2.7. Para los efectos del artículo 17-K, primer y segundo párrafos del CFF, el contribuyente habilitará el buzón tributario y el registro de los medios de contacto, de acuerdo al procedimiento descrito en la ficha de trámite 245/CFF «Habilitación del buzón tributario y registro de mecanismos de comunicación como medios de contacto «, contenida en el Anexo 1-A.

Los mecanismos de comunicación como medios de contacto disponibles son:

- a) El correo electrónico.

- b) Número de teléfono móvil para envío de mensajes cortos de texto.

En los casos en que los contribuyentes no elijan alguno de los mecanismos de comunicación antes señalados y no sea posible llevar a cabo la notificación a través de buzón tributario, se actualizará el supuesto de oposición a la diligencia de notificación en términos del artículo 134, fracción III del CFF.

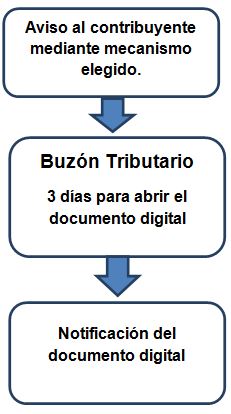

De tal manera que el contribuyente al día de hoy puede elegir como mecanismo de comunicación entre el correo electrónico y un número móvil para envió de mensaje de texto, quedando de manera gráfica la comunicación y notificación del SAT con los contribuyentes de la siguiente manera: (134 CFF)

- El SAT enviara un aviso al contribuyente de la existencia de un acto o resolución para su notificación en el Buzón Tributario. El aviso lo hará llegar al correo electrónico o por mensaje de texto a su teléfono móvil.

- El contribuyente tendrá un plazo de 3 días hábiles contados a partir del día siguiente a la recepción del aviso para entrar al Buzón y abrir el documento digital enviado por la autoridad.

- Si el contribuyente no abre el documento digital la notificación se tendrá por realizada al cuarto día después de haber recibido el aviso.

**Todo el subrayado existente en el presente texto es de su servidor.

Quedo a sus órdenes para cualquier duda o aclaración.

CPC Gonzalo Cabanillas Cedano

Socio de Contabilidad e Impuestos

Franco Cabanillas Consultores, S.C.

Nuestra Dirección:

Juan Carrasco 144-B, Shimizu, 82036 Mazatlán, Sinaloa.

Teléfono: (669) 985.4238 / (669) 915.8330.

[email protected] a sus contactos o libreta de direcciones. |

Gonzalo Cabanillas Cedano

Gonzalo Cabanillas Cedano

Quisiera saber Q beneficios puedo obtener con el SAT