Cuentas incobrables, análisis para su deducción.

Análisis de la deducción de cuentas incobrables

Autor: C.P.C. y M.I. José Paul Hernández Cota

Un indicador que se manifiesta en las empresas derivado de una crisis económica es la reducción de su flujo de efectivo y la lentitud en la recuperación de sus cuentas por cobrar, en mi experiencia un porcentaje representativo de estas cuentas pueden llegar a convertirse en incobrables, impactando el resultado financiero de la empresa.

En algunos casos, además se presenta otro efecto adverso, que es el pago del Impuesto sobre la Renta (ISR), cuando por ejemplo se lleva a cabo la acumulación del ingreso en crédito producto de alguna venta de bienes, es decir, la empresa paga un impuesto sin que hubiera recuperado el flujo de la operación.

Ante esta situación es de suma importancia analizar las alternativas que ofrece la Ley del ISR a fin de llevar a cabo la deducción de dichas cuentas por encontrarse en alguna situación de incobrabilidad.

Normas de Información Financiera NIF´s

Como preámbulo a las disposiciones fiscales, comento brevemente el contenido del boletín C-3 de las Normas de Información Financiera el cual establece para efectos contables y financieros el concepto y las reglas de presentación y valuación de las cuentas por cobrar y en su caso de aquellas irrecuperables.

Concepto de cuentas por cobrar

Representan derechos exigibles originados por ventas, servicios prestados, otorgamiento de préstamos o cualquier otro concepto análogo.

Las cuentas por cobrar pueden ser clasificadas como de exigencia inmediata: Corto plazo y a lago plazo.

A corto plazo.- Aquellas cuya disponibilidad es inmediata dentro de un plazo no mayor de un año.

A largo plazo.- Su disponibilidad es a más de un año.

Las cuentas por cobrar a corto plazo, deben presentarse en el Balance General como activo circulante y las cuentas por cobrar a largo plazo deben presentarse fuera del activo circulante.

Otra clasificación de estas cuentas en función a su origen es:

- A cargo de Clientes y

- A cargo de Otros Deudores

Como se observa, las cuentas por cobrar nacen de derecho de cobro, sea cual fuere el origen de la operación, ya sea por préstamos o por ventas, así mismo, sin distinguir la calidad del deudor ya sea público en general, personas físicas o morales con actividades empresariales, etc.

Cuentas incobrables

El mencionado boletín C-3, señala que para cuantificar el importe de las partidas que habrán de considerarse irrecuperables o de difícil cobro debe efectuarse un estudio que sirva de base para determinar el valor de aquellas que serán deducidas o canceladas, y estar en posibilidad de establecer o incrementar las estimaciones necesarias, en previsión de los diferentes eventos futuros cuantificables que pudieren afectar el importe de esas cuentas por cobrar, mostrando de esa manera, el valor de recuperación estimado de los derechos exigibles.

Es decir, para efectos financieros las cuentas incobrables se determinarán con base en un estudio que se debe realizar tomando en cuenta los antecedentes de cada deudor y su expectativa de cobro.

Por el contrario, en materia fiscal no basta realizar un estudio, ya que existen requisitos específicos para deducir los créditos incobrables, por lo que a continuación hago un análisis de cada uno de los supuestos establecidos por la Ley del Impuesto sobre la Renta (LISR).

Análisis de la deducción de cuentas incobrables

El artículo 29 fracción VI de la LISR permite deducir los créditos que resulten incobrables, y por su parte la fracción XVI del artículo 31 establece los supuestos y requisitos que se deberán de reunir para proceder a su deducción autorizada.

En principio se establecen dos caminos para la deducibilidad de un crédito:

- Que haya prescrito, o antes,

- Si fuera notoria la imposibilidad práctica de su cobro.

Prescripción

La prescripción de acuerdo al Código Civil Federal es un medio de adquirir bienes o de librarse de obligaciones, a este última se le denomina prescripción negativa.

La prescripción negativa, es decir, la liberación del cumplimiento de la obligación del deudor, se verifica por el sólo transcurso del tiempo fijado por la Ley, de conformidad con el artículo 1158 del Código antes citado.

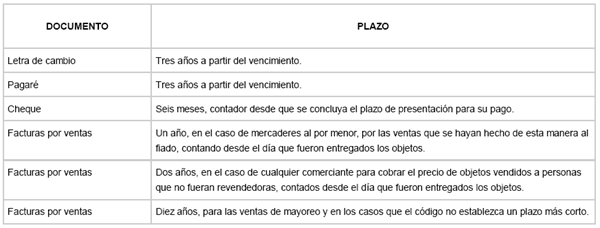

Para determinar cuándo se ha consumado el plazo de prescripción, se debe atender al tipo de documento en el que se consagra del derecho del crédito a favor del contribuyente; a continuación relaciono los diferentes plazos que establecen la Leyes aplicables para que se consume la prescripción:

Un aspecto que resulta importante analizar es el momento en el cual se podrá efectuar la deducción de la cuenta por cobrar cuando se presenta la prescripción; para esto retomo la redacción del primer párrafo de la fracción XVI del la LISR, que señala:

En el caso de pérdidas por créditos incobrables, éstas se consideran realizadas en el mes en el que se consuma el plazo de prescripción…

En mi opinión, la disposición en análisis establece claramente el momento en que se consideran realizadas las pérdidas incobrables, es decir, en el plazo en que éste se consuma, y será en este preciso momento en el cual la Ley permite su deducción bajo el supuesto de prescripción, es decir, la deducción sólo deberá de efectuarse en el ejercicio en que ocurra la prescripción, por lo que no podrá llevarse a cabo en ejercicios posteriores, esto sin perjuicio de la presentación de una declaración complementaria.

Notoria Imposibilidad Práctica de Cobro

Respecto al segundo supuesto mencionado con anterioridad, hemos de analizar que en este sentido la LISR establece que se considera que existe notoria imposibilidad práctica de cobro entre otros en los siguientes casos:

a) Créditos de hasta 30,000 Unidades de Inversión (UDIS),

Cuando en el plazo de un año contado a partir de que se incurra en mora, no se hubiera logrado su cobro. En este caso, se considera incobrable en el mes en que se cumpla un año de haber incurrido en mora.

Cuando se tengan dos o más créditos con una misma persona física o moral se deberá sumar la totalidad de los créditos otorgados para determinar si estos no exceden del monto antes mencionado.

Tratándose de créditos con el público general cuyo monto al día de su vencimiento sea entre cinco mil pesos y 30,000 UDIS el contribuyente deberá informar de dichos créditos a las sociedades de información crediticia que obtengan autorización de la Secretaria de Hacienda y Crédito Público de conformidad con la Ley de sociedades de información crediticia.

Así mismo, será aplicable lo dispuesto en este inciso, cuando el deudor del crédito de que se trate sea contribuyente que realiza actividades empresariales y el acreedor informe por escrito al deudor que efectuará la deducción del crédito incobrable, a fin de que el deudor acumule el ingreso derivado de la deuda no cubierta. Adicional a esto los contribuyentes deberán informar a las tardar el 15 de febrero de cada año de los créditos incobrables que dedujeron en el año de calendario inmediato anterior (Escrito libre).

b) Créditos Mayores a 300,000 UDIS.

Cuando el acreedor haya demandado al deudor ante la autoridad judicial el pago del crédito o se haya iniciado el procedimiento arbitral convenido para su cobro y además se cumpla con lo establecido en el último párrafo del inciso anterior.

c) Se compruebe que el Deudor ha sido Declarado en Quiebra o Concurso, en el primer caso debe existir sentencia que declare concluida la quiebra por pago concursal o por falta de activos.

Tratándose de cuentas por cobrar que tengan una garantía hipotecaria, solamente será deducible el 50% del monto adeudado cuando se den los supuestos del inciso b) anterior. Cuando el deudor efectúe el pago del adeudo o se haga la aplicación del importe del remate a cubrir el adeudo, se hará la deducción del saldo de la cuenta por cobrar o en su caso la acumulación del importe recuperado.

Alcance del término ¨entre otros¨

La disposición en comento establece supuestos específicos para el caso de notoria imposibilidad práctica de cobro, sin embargo la propia Ley abre la posibilidad a que dichos supuestos no sean los únicos, ya que introduce el término de entre otros.

En este sentido, la corte se ha pronunciado que cuando una disposición contempla el término entre otros, los supuestos que expresamente se señalan deben interpretarse con un carácter enunciativo y no limitativo, dejando la posibilidad a que se configuren otros supuestos de la misma naturaleza.

En principio, esta ambigüedad puede provocar inseguridad jurídica para el contribuyente, no obstante considero que si puede haber elementos para determinar otros supuestos que también nos lleven a constituir una notoria imposibilidad práctica de cobro.

Hasta el ejercicio 2006, la LISR vigente señalaba supuestos que fueron eliminados a partir del 2007, estos se originaban cuando el deudor no tuviera bienes embargables o hubiera desaparecido o fallecido sin dejar bienes a su nombre. Dichos supuestos claramente presentaban una notoria imposibilidad práctica de cobro, no obstante la disposición vigente ya no los contempla expresamente. Hay dos posible criterios que se pueden derivar, el primero sería que al ubicarse un contribuyente en una de estas situaciones no proceda su deducción por no estar en los supuestos enunciados; el segundo, considerarlos deducibles bajo el argumento de que la Ley permite otros casos adicionales a los previsto por la norma y que mejor que aquellos que la propia Ley ya los ha contemplado que configuran notoria imposibilidad práctica de cobro; en mi opinión este último criterio es el correcto.

Créditos con público en general, menores a 5,000 pesos

Tratándose de crédito de operaciones realizadas con público en general, cuando el monto se encuentre entre 5,000 pesos y 30,000 Udis serán deducible cuando además de transcurrir un año de mora, se presente un informe al buró de crédito, sin embargo, cabe hacerse la pregunta de que sucede con aquellos créditos con un monto inferior a los 5,000 pesos.

Me parece que al estar fuera del supuesto especifico, nos tenemos que remitir al requisito general, es decir, al que establece el primer párrafo del inciso a) del artículo en mención, que aplica a todos aquellos créditos inferiores a 30,000 Udis inclusive menores a 5,000 pesos, el cual no establece requisito adicional al de que haya transcurrido un año de mora, por lo que trascurriendo dicho plazo se podrá efectuar su deducción sin la necesidad de presentar el informe al buró de crédito.

Créditos con deudores que no realicen actividades empresariales

Tratándose de créditos menores a 30,000 Udis que se hayan originado de créditos con personas que se dedique a realizar actividades empresariales el requisito para su deducción además de que transcurra el año de mora es que se presente una declaración informativa ante el SAT de los créditos que se están deduciendo y se informe por escrito al deudor de que se efectúo la deducción para que éste acumule.

Ahora bien, como mencioné este supuesto es sólo para créditos con personas que realizan actividades empresariales, entonces nace la interrogante de que tratamiento tendrán para proceder a su deducción en aquellos créditos menores a $30,000 Udis derivados de operaciones con personas que no realicen actividades empresariales , ejemplo: arrendadores, sociedades civiles, etc.

A mi juicio, un razonamiento similar al apartado anterior se aplicaría a este caso, esto es, si no se encuadra en el supuesto específico de deudores que realicen actividades empresariales, entonces nos debemos remitir al supuesto general que señala el primer párrafo del inciso a) que en forma genérica sólo establece créditos menores a 30,000 Udis, sin especificar el tipo de deudor, siendo éste el caso. Por lo tanto, los créditos de deudores que no realicen actividades empresariales se podrán deducir una vez trascurrido el año de mora, sin necesidad de cumplir con los requisitos de que se presente la declaración informativa y además que se informe de la deducción al deudor para que éste acumule, ya que estos requisitos sólo aplican a deudores con actividad empresarial.

Créditos demandados

Cuando el crédito es superior a $30,000 Udis el supuesto para que proceda su deducción por notoria imposibilidad práctica de cobro se convalida cuando se haya demandado al deudor ante la autoridad judicial, además se presente la declaración informativa ante el SAT y se notifique al deudor que se efectuó la deducción para que éste lleve a cabo la acumulación de la deuda.

Como se observa, no se hace distinción si el deudor es público en general o tiene actividad empresarial, ni tampoco se establece el plazo de un año de mora para que proceda su deducción, es decir, el requisito primordial para la deducción en este supuesto, es el que se haya demandado al deudor.

En este sentido, cabe hacer mención que la disposición no obliga al acreedor a ganar la demanda, ni tampoco a condonar el pago al acreedor.

Comentarios Finales

Como lo comenté al inicio, existen empresas que por diversas causas mantienen un saldo importante de cuentas por cobrar, algunas de ellas con poca posibilidad de recuperación, por lo que resulta importante analizar las opciones que establece la Ley para que proceda la deducción, además considero que la Ley brinda oportunidades interesantes a explorar para planear la instrumentación de la deducción por concepto de créditos incobrables principalmente en el supuesto de notoria imposibilidad práctica de cobro.

* C.P.C. y M.I. José Paul Hernández Cota

Presidente de la Academia de Estudios Fiscales de Baja California y Miembro de la Comisión Fiscal del IMCP

Visto primero en: http://www.contadoresbc.org

muy interesante, solo quiciera saber que pasa con las cuentas incobrables que tengo a partir del 2007 a la fecha y como puedo hacer para deducir un % de ellas en este ejercicio 2011 puesto que tengo todos los requisitos que establece la ley del isr y como consecuencia me inflan mi estado financiero… espero comentarios… gracias