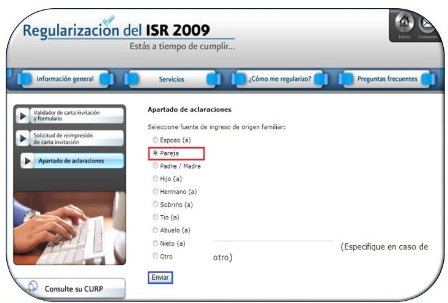

Regularización ISR dándole seguimiento a su aclaración… Tutorial del SAT

A decir del SAT esta es la manera en que debes darle seguimiento y/o contestación a la cartita del terror para la regularización del ISR.

Por cierto, ¿cómo te ha estado llendo con estas cartitas/invitación?

Recuerda que puedes ver mejor este tutorial si le das clic en el cuadrito que dice «View in fullscreen»

Fuente: www.sat.gob.mx

Visto primero en: www.aportacionesfiscales.com

Recuerdo que cuando comenzaba a hacer mis pininos en trámites administrativos, existían los llamados trámites de aclaración T1, T2, T3, T4 etc. los referidos tenían como objeto entre otros la aclaración de situación fiscal respecto al RFC, Invitaciones para cumplir con diversas solicitudes y aclaraciones a requerimiento, que si mal no recuero era el famoso T4 (si es el T2 corríjanme), el caso viene a colación ya que en aquellos días del 1997 incluso todavía al 2003 me toco presentar los mencionados trámites aclaratorios y de cancelación de requerimientos de obligaciones omitidas.

El procedimiento era muy sencillo: Se metía en sobre el escrito original creo con 2 tantos en copia fotostática, así como copia del Requerimiento que en el momento se cumplimentaba. Posteriormente un servidor público foliaba el sobre, el acuse de recibido y listo. Se tardaba uno más en la fila que el trámite.

Con la finalidad de reducir la carga administrativa y tiempos de espera que este procedimiento contenía, a la entrada del Servicio de Administración Tributaria dichos trámites se presentaban a través de un asesor fiscal en los módulos de atención al contribuyente y posteriormente cambiaron su recepción a través de la Oficialía de Partes.

No se si a nivel nacional era la misma práctica pero al menos aquí en Torreón, Coahuila, comenzaron a perder de vista la simplificación en los trámites administrativos y lo peor del caso es que ya no sabían ni quien estaba facultado o mejor dicho obligado a recibir el trámite en cuestión.

Hace apenas unos años atrás la modernidad llega a nuestro México querido específicamente cuando se crea el portal del SAT, a través de la identificación electrónica es posible solventar un requerimiento sin la necesidad de ir a las oficinas de la Autoridad Recaudadora.

Ahora bien, en nuestro sistema de Derecho Mexicano, nuestra Máxima Ley Federal, es decir la Constitución Política de los Estados Unidos Mexicanos establece una garantía que ninguna autoridad debe violentar. Dicha garantía esta regulada por el artículo Octavo Constitucional, y es una garantía de libertad representada por el Derecho de Petición, dicho sea de paso, cuando un Servidor Público no respeta las garantías fundamentales por omisión de sus atribuciones y funciones, es infractor de la Ley que le confiere las mencionadas (atribuciones y funciones) y más aún contraviene a la Carta Magna por lo que cabe la posibilidad de ser procesado por Responsabilidad de Servidores Públicos.

El referido Constitucional menciona que:

Los funcionarios y empleados públicos respetarán el ejercicio del derecho de petición, siempre que esta se formule por escrito, de manera pacífica y respetuosa; pero en materia política solo podrán hacer uso de ese derecho los ciudadanos de la república.

A toda petición deberá recaer un acuerdo escrito de la autoridad a quien se haya dirigido, la cual tiene obligación de hacerlo conocer en breve término al peticionario.

De lo anterior transcrito se deduce que es obligación de la autoridad administrativa recibir los escritos cualquiera que sea su naturaleza siempre que respete la condicionante de este artículo, es decir, que se formule por escrito de manera pacifica y respetuosa.

Por su parte la Ley Federal de los Derechos del Contribuyente indica que:

Artículo 2o. Son derechos generales de los contribuyentes los siguientes:

I. Derecho a ser informado y asistido por las autoridades fiscales en el cumplimiento de sus obligaciones tributarias, así como del contenido y alcance de las mismas.

II. Derecho a obtener, en su beneficio, las devoluciones de impuestos que procedan en términos del Código Fiscal de la Federación y de las leyes fiscales aplicables.

III. Derecho a conocer el estado de tramitación de los procedimientos en los que sea parte.

IV. Derecho a conocer la identidad de las autoridades fiscales bajo cuya responsabilidad se tramiten los procedimientos en los que tengan condición de interesados.

V. Derecho a obtener certificación y copia de las declaraciones presentadas por el contribuyente, previo el pago de los derechos que en su caso, establezca la Ley.

VI. Derecho a no aportar los documentos que ya se encuentran en poder de la autoridad fiscal actuante.

VII. Derecho al carácter reservado de los datos, informes o antecedentes que de los contribuyentes y terceros con ellos relacionados, conozcan los servidores públicos de la administración tributaria, los cuales sólo podrán ser utilizados de conformidad con lo dispuesto por el artículo 69 del Código Fiscal de la Federación.

VIII. Derecho a ser tratado con el debido respeto y consideración por los servidores públicos de la administración tributaria.

IX. Derecho a que las actuaciones de las autoridades fiscales que requieran su intervención se lleven a cabo en la forma que les resulte menos onerosa.

X. Derecho a formular alegatos, presentar y ofrecer como pruebas documentos conforme a las disposiciones fiscales aplicables, incluso el expediente administrativo del cual emane el acto impugnado, que serán tenidos en cuenta por los órganos competentes al redactar la correspondiente resolución administrativa.

XI. Derecho a ser oído en el trámite administrativo con carácter previo a la emisión de la resolución determinante del crédito fiscal, en los términos de las leyes respectivas.

XII. Derecho a ser informado, al inicio de las facultades de comprobación de las autoridades fiscales, sobre sus derechos y obligaciones en el curso de tales actuaciones y a que éstas se desarrollen en los plazos previstos en las leyes fiscales.

Se tendrá por informado al contribuyente sobre sus derechos, cuando se le entregue la carta de los derechos del contribuyente y así se asiente en la actuación que corresponda.

La omisión de lo dispuesto en esta fracción no afectará la validez de las actuaciones que lleve a cabo la autoridad fiscal, pero dará lugar a que se finque responsabilidad administrativa al servidor público que incurrió en la omisión.

XIII. Derecho a corregir su situación fiscal con motivo del ejercicio de las facultades de comprobación que lleven a cabo las autoridades fiscales.

XIV. Derecho a señalar en el juicio ante el Tribunal Federal de Justicia Fiscal y Administrativa, como domicilio para recibir notificaciones, el ubicado en cualquier parte del territorio nacional, salvo cuando tenga su domicilio dentro de la jurisdicción de la Sala competente de dicho Tribunal, en cuyo caso el señalado para recibir notificaciones deberá estar ubicado dentro de la circunscripción territorial de la Sala.

Una vez que tenemos bien sabido este primer punto, es necesario saber cual funcionario esta obligado a recibir nuestra petición, y eso es por razón de competencia material y territorial, ya que como todos sabemos del organigrama del Servicio de Administración Tributaria se desprenden diversas atribuciones a funcionarios en merito de su competencia material, es decir, que en el caso de promover un escrito dirigido a la Administración Local Jurídica, dicho escrito tiene que ser presentado ante el funcionario de a administración pública que este facultado para ello. De igual forma en el caso que nos ocupa, la aclaración de requerimiento o cumplimentación del mismo se debe hacer por escrito sea a través de medios electrónicos o bien de forma física a través de la Administración Local de Asistencia a los Contribuyentes pues esta autoridad quien tiene facultad para auxiliar a los contribuyentes respecto al cumplimiento de las obligaciones fiscales, cumplimentación de requerimientos por omisión de obligaciones, etc.

Lo anterior es así de conformidad a lo regulado por los ordinales 14, 15 y 16 del Reglamento Interior del Servicio de Administración Tributaria que a continuación cito:

De la Administración General de Asistencia al Contribuyente

Artículo 14. Compete a la Administración General de Asistencia al Contribuyente:

I.- Establecer la política y los programas que deben seguir las unidades administrativas que le sean adscritas en las materias de su competencia y las autoridades fiscales de las entidades federativas coordinadas, respecto a la orientación y atención de trámites en materia de impuestos, derechos, contribuciones de mejoras, aprovechamientos y sus accesorios de carácter federal y en materia aduanera; y participar en la elaboración de la normatividad que competa a otras unidades administrativas del Servicio de

Administración Tributaria.

….

X.- Prestar a los contribuyentes los servicios de asistencia en el cumplimiento de las obligaciones fiscales

y aduaneras; normar y ejercer las acciones del Programa de Prevención y Resolución de Problemas del

Contribuyente y Síndicos del Contribuyente.

XIV.- Recibir, tramitar y, en su caso, aceptar el pago en especie conforme a las disposiciones de la materia.

XVIII.- Recibir de los particulares las declaraciones, avisos, requerimientos, solicitudes, manifestaciones, instrumentos autorizados y demás documentación a que obliguen las disposiciones fiscales y aduaneras, y que conforme a las mismas no deban presentarse ante otras unidades administrativas; orientar a los contribuyentes en el cumplimiento de tales obligaciones.

La Administración General de Asistencia al Contribuyente estará a cargo de un Administrador General auxiliado en el ejercicio de sus facultades por los servidores públicos que en adelante se señalan.

Las unidades administrativas de las que sean titulares los servidores públicos que a continuación se indican estarán adscritas a la Administración General de Asistencia al Contribuyente.

Administrador Central de Atención al Contribuyente.

Administrador de Atención Personal al Contribuyente.

Administrador del Centro de Contacto Telefónico.

Administrador de Actualización Fiscal.

Administrador Central de Pago en Especie y Difusión Masiva.

Administrador de Pago en Especie y Artes Plásticas.

Administrador de Difusión Masiva.

Administrador Central de Enlace Normativo y Difusión Interna.

Administrador de Supervisión y Evaluación.

Administrador de Normatividad Interna.

Administrador de Difusión Interna.

Administrador Central de Operación, Desarrollo y Servicios.

Administrador de Planeación.

Administrador de Desarrollo de Servicios.

Administrador de Organización Operativa.

Administrador Central de Sistemas de Calidad.

Administrador de Calidad y Mejora Continua.

Administrador de Estandarización de Servicios.

Administrador Central de Desarrollo Informático.

Administrador de Sistemas.

Administradores Locales de Asistencia al Contribuyente.

Así como del personal que se requiera para satisfacer las necesidades del servicio.

Artículo 15. Compete a las siguientes unidades administrativas de la Administración General de

Asistencia al Contribuyente ejercer las facultades que a continuación se precisan:

A. Administración Central de Atención al Contribuyente:

I.- ….

II.- Las señaladas en las fracciones II, IV, VII, X, XI, XIII, XVIII y XIX del artículo anterior de este reglamento.

III.- ….

B. Administración Central de Pago en Especie y Difusión Masiva:

I.- ….

II.- Las señaladas en las fracciones II, IV, V, VI, IX, XI, XIII, XIV, XV, XVI y XX del artículo anterior de este reglamento.

C. Administración Central de Enlace Normativo y Difusión Interna:

I.- ….

II.- Las señaladas en las fracciones II, IV, VI, VII, VIII, X, XI, XII y XIII del artículo anterior de este reglamento.

III.- ….

D. Administración Central de Operación, Desarrollo y Servicios:

I.- ….

II.- Las señaladas en las fracciones II, III, IV, V, VI, X y XI del artículo anterior de este reglamento.

Artículo 16. Compete a las Administraciones Locales de Asistencia al Contribuyente a que se refiere el Artículo 14 del presente reglamento, dentro de la circunscripción territorial que a cada una corresponda, ejercer las facultades siguientes:

I.- ….

II.- Las señaladas en las fracciones XIII, XVII, XVIII y XIX del Artículo 14 de este reglamento.

III.- Aplicar y realizar las señaladas en las fracciones IX, X y XX del Artículo 14 de este reglamento.

Las Administraciones Locales de Asistencia al Contribuyente de Zapopan, Guadalupe, Ensenada y

Oaxaca son competentes para ejercer la facultad contenida en el Artículo 14, fracción XIV de este reglamento.

Las Administraciones Locales de Asistencia al Contribuyente estarán a cargo de un Administrador Local, auxiliado en el ejercicio de sus facultades por los Subadministradores de Atención y Contacto “A”, de Atención y Contacto “B” y de Operación y Servicios, así como por el personal que se requiera para satisfacer las necesidades del servicio.

Las atribuciones y funciones encomendadas tan solo a la Administración General de atención a los contribuyentes son muchísimas, por lo que solo cito las más afines al tema de trato, con la única intención de que tengan un panorama más amplio del derecho que tenemos los gobernados a que se respeten nuestras garantías fundamentales ordenadas por la Constitución Mexicana y la obligación que tienen los funcionarios públicos de atender nuestras solicitudes, peticiones o promociones legales, y precisamente para la procuración del respeto de las garantías fundamentales, es el hecho por el cual las atribuciones y funciones son conferidas a los funcionarios públicos a través de las leyes, reglamentos o convenios de colaboración administrativa, respetando en todo momento la jerarquía de leyes.

Para culminar con mi participación, es factible sugerirles que exijan el respeto a dicha garantía, todos los escritos que formulen háganlo invocando como artículo toral el mencionado octavo constitucional, si no les quieren recibir su escrito, vuelvan a ir nuevamente pero ahora acompañado de Notario Público de su preferencia para que levante Fe de Hechos y verán como los reciben, hasta un cafecito les ofrecen. ( Qué esto no se tome como insulto a las H. Autoridades cualquiera que sea su competencia, ya que no me estoy bufando de ellas, solo expongo la verdad real).

Tomar decisiones de esta índole en ocasiones hace la diferencia entre una buena defensa y una defensa a medias, esto es en relación al costo beneficio.

Nuevamente quedo a sus órdenes para cualquier aclaración o duda al respecto.

Que tengan un Excelente día.

Gracias por sus consejos les comento tambien que ni en oficialia de partes quisieron recepcionar el oficio de aclaraciones me mandaron a atencion a contribuyentes y fue ahi donde la asesora me aconsejo hacerlo a atraves de «Mi Portal»

gracias….

A un «cliente» moroso lo hizo reaccionar dentro de las 24 horas en que recibio la «cartita de terror» y digo 24 hrs xq acordamos que me iba a traer sus Estados de cuenta bancarios para analizar y aún estoy esperando. Creo que ya se tranquilizo y vuelve a las andadas. Como ven ;D Saludos.

En este caso Darine es importante hacer valer las figura de los sindicos, tendrias que ver con cual te puedes apoyar y en ningun momento la autoridad te puede negar el presentar tu oficio, en mi opinion seria en oficialia de partes.

Me llama la atención que por 1 deposito en efectivo le haya llegado la carta; supongo que fue un deposito cuantioso.

Ahora bien, si no te quieren recibir la aclaracion, que eso si lo creo, sencillamente ingresala por oficialia de partes donde te daran acuse del reloj checador.

Saludos

A un vecino le llego la cartita del terror ya que hizo un deposito en efectivo, sin embargo el REPECO y esta pagando su ISR por medio de Cuota Fija, al intentar hacer la aclaracion, el servicios de aclaraciones solo confirma que esta obligado a realizar su declaracion Anual de isr por ejercicio 2009 y no ninguna oportunidad de enviarles la Alta del Contribuyente, asi como los pagos de isr efectuados en 2009.

Intentamos hacer la aclaracion a traves de un oficio libre y en las oficinas del sat nadie quiere recibir dichas aclaraciones, sin embargo una de las asesoras del sat por cierto de la poca gente amable y dispuesta a servir a los contribuyentes que labora en el sat me dio el tips de hacer la aclaracion a traves de mi portal en el apartado de Aclaraciones, se los comento porque creo que seria la unica forma dejar un antecedente en defensa de las futuras acciones que tome la autoridad.