Timbrado CFDI de las Nóminas – Sus requisitos y algunas sugerencias…

Requisitos de las Nóminas a través de los Comprobantes Fiscales Digitales por Internet

C.P.C. Ricardo Arellano Godínez

Vicepresidente Fiscal del IMCP

Las nuevas disposiciones fiscales establecen que los Comprobantes Fiscales Digitales por Internet (CFDI) que se generen para efectos de amparar la retención de contribuciones “deberán contener los requisitos que determine el Servicio de Administración Tributaria mediante reglas de carácter general.

Adicionalmente la Ley del Impuesto sobre la Renta (LISR), menciona que quienes hagan pagos por los conceptos a que se refiere el Título IV Capítulo I (Ingresos por salarios y en general por la prestación de un servicio personal subordinado), tendrán, entre otras, las siguientes obligaciones:

Expedir y entregar comprobantes fiscales a las personas que reciban pagos por los conceptos a que se refiere este Capítulo, en la fecha en que se realice la erogación correspondiente, los cuales podrán utilizarse como constancia o recibo de pago para efectos de la legislación laboral, de conformidad con diversos artículos de la Ley Federal de Trabajo.

La Resolución Miscelánea Fiscal (RMF) para 2014, a través de disposición transitoria difirió la obligación de contar con CFDI a partir del 1° de abril de 2014, siempre que se hubiera migrado totalmente al esquema de CFDI y se hayan emitido los CFDI del período del 1° de enero al 31 de marzo, de no migrar a más tardar al 1° de abril no podrán aplicar esta facilidad de diferimiento, es decir estarán obligados a emitir los CFDI a partir del 1° de enero de 2014.

En relación con la obligación señalada anteriormente, la RMF para 2014, establece que los CFDI que se emitan por las remuneraciones que se efectúen por concepto de salarios y en general por la prestación de un servicio personal subordinado, deberán cumplir con el complemento que el SAT publique en su página de Internet.

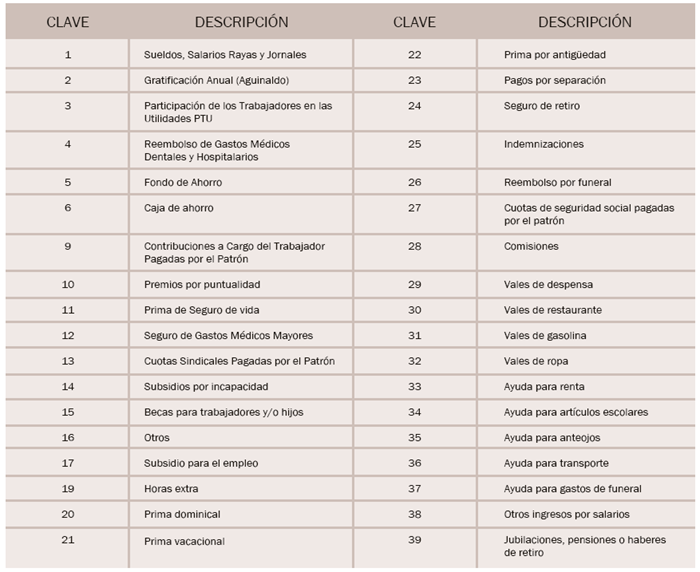

El complemento antes referido, establece en su apartado 4, que se deberá incluir el tipo de percepción de acuerdo a lo siguiente:

Como se sabe, la LISR establece que los pagos que a la vez sean ingresos en los términos del Capítulo I del Título IV de dicha Ley, se podrán deducir siempre que, entre otras, cumplan con la obligación antes señalada.

Al respecto, consideramos que el Complemento emitido por el SAT contiene conceptos que no deberían incluirse ya que la LISR se refiere a “erogaciones por concepto de remuneraciones”, incluso el complemento del SAT refiere el concepto “tipo de percepción”, pero el catálogo de claves establece un listado de concepto que no son remuneraciones ni tampoco percepciones del trabajador, tal es el caso de las cuotas sindicales pagadas por el patrón (clave 013), o bien los seguros de gastos médicos mayores (clave 012), por citar algunas.

En conclusión sería deseable que se revisara el listado antes señalado y se incluyeran únicamente los conceptos que se tipifiquen como ingresos para los trabajadores.

Visto primero en:

Descarga la revista Ábaco #176