PTU de los trabajadores. Conoce cómo determinar la base dependiendo de tu régimen fiscal.

¿CÓMO SE DETERMINA LA BASE DE LA PARTICIPACIÓN A LOS TRABAJADORES EN LAS UTILIDADES?

CP LD y MI Víctor Regalado Rodríguez

Sitio web: entornofiscal.com

La base para determinar el monto de participación en las utilidades de las empresas que corresponderá a los trabajadores se encuentra contemplada en la Constitución Política Federal a través del inciso e) de la fracción IX del artículo 123 de nuestra Carta Magna, la cual dispone lo siguiente:

IX. Los trabajadores tendrán derecho a una participación en las utilidades de las empresas, regulada de conformidad con las siguientes normas:

———————————————————————————————————

e) Para determinar el monto de las utilidades de cada empresa se tomará como base la renta gravable de conformidad con las disposiciones de la Ley del Impuesto sobre la Renta.

Esta disposición es retomada en el artículo 120 de la Ley Federal del Trabajo (LFT), en donde en su segundo párrafo se establece que “para los efectos de esta Ley, se considera utilidad en cada empresa la renta gravable, de conformidad con las normas de la Ley del Impuesto sobre la Renta“.

Por lo que entonces, la base para el reparto de utilidades a trabajadores lo constituirá la renta gravable que se determine de conformidad a las reglas que en la Ley del Impuesto Sobre la Renta (LISR) se establezcan.

Por lo que de acuerdo a lo anterior, hay que acudir a la LISR para establecer cómo se determina la renta gravable en cada caso en particular, dependiendo del régimen en que tribute el contribuyente para efectos de la citada LISR, ya que tal renta gravable tendría que ser igual a la base para el pago del impuesto sobre la renta.

Sin embargo, esto no es así en todos los casos ya que las disposiciones de la LISR establecen reglas particulares para determinar la base para el reparto de utilidades a los trabajadores, que ocasiona el que ésta sea distinta de la base para el pago de ISR.

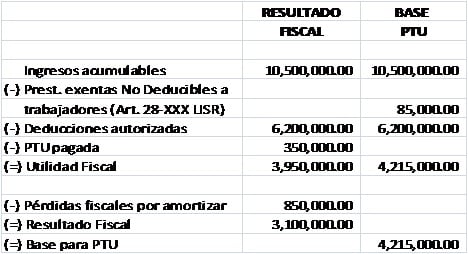

PERSONAS MORALES DEL TÍTULO II DE LA LISR

Al respecto, es en el artículo 9 de la Ley del Impuesto Sobre la Renta donde se establece el mecanismo para determinar la base de reparto de utilidades a trabajadores.

Dicho artículo establece lo siguiente:

El resultado fiscal del ejercicio se determinará como sigue:

I. Se obtendrá la utilidad fiscal disminuyendo de la totalidad de los ingresos acumulables obtenidos en el ejercicio, las deducciones autorizadas por este Título y la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos.

II. A la utilidad fiscal del ejercicio se le disminuirán, en su caso, las pérdidas fiscales pendientes de aplicar de ejercicios anteriores.

————————————————————————————————————

Para determinar la renta gravable a que se refiere el inciso e) de la fracción IX del artículo 123, apartado A de la Constitución Política de los Estados Unidos Mexicanos, no se disminuirá la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio ni las pérdidas fiscales pendientes de aplicar de ejercicios anteriores.

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley.

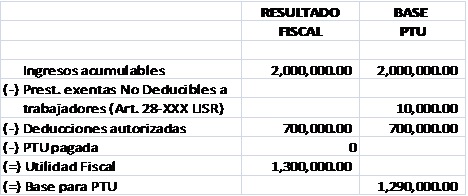

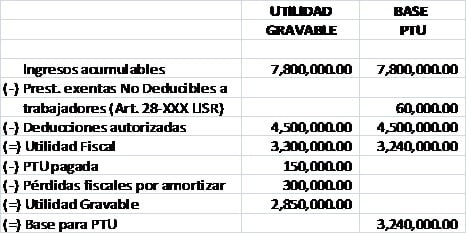

La determinación de la base para el pago de ISR y la base para reparto de utilidades a trabajadores sería la siguiente:

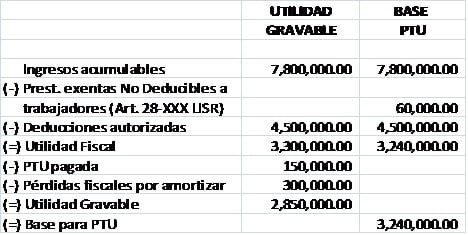

PERSONAS FÍSICAS CON ACTIVIDAD EMPRESARIAL RÉGIMEN GENERAL

Guía para el empresario en donde se señalan temas relevantes que impactan a las micro, pequeñas y medianas empresas (MiPyME),

Para las personas físicas con actividades empresariales y que tributen en el régimen general, la base para el reparto de utilidades a los trabajadores se determinará de conformidad a lo dispuesto en el artículo 109 de la Ley del Impuesto Sobre la Renta, el cual establece lo siguiente:

Para los efectos de esta Sección, para la participación de los trabajadores en las utilidades de las empresas, la renta gravable a que se refieren los artículos 123, fracción IX, inciso e) de la Constitución Política de los Estados Unidos Mexicanos, 120 y 127, fracción III de la Ley Federal del Trabajo, será la utilidad fiscal que resulte de conformidad con este artículo.

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley.

Mientras que en el primer párrafo del citado artículo 109 de la Ley del Impuesto Sobre la Renta se señala lo siguiente en relación a la determinación de la utilidad fiscal para éste tipo de contribuyentes:

Los contribuyentes a que se refiere esta Sección, deberán calcular el impuesto del ejercicio a su cargo en los términos del artículo 152 de esta Ley. Para estos efectos, la utilidad fiscal del ejercicio se determinará disminuyendo de la totalidad de los ingresos acumulables obtenidos por las actividades empresariales o por la prestación de servicios profesionales, las deducciones autorizadas en esta Sección, ambos correspondientes al ejercicio de que se trate. A la utilidad fiscal así determinada, se le disminuirá la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos y, en su caso, las pérdidas fiscales determinadas conforme a este artículo, pendientes de aplicar de ejercicios anteriores; el resultado será la utilidad gravable.

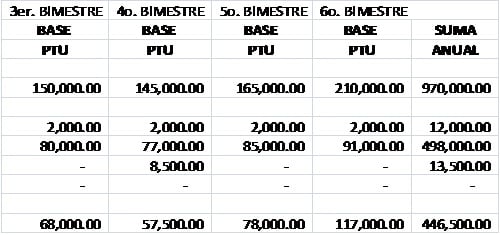

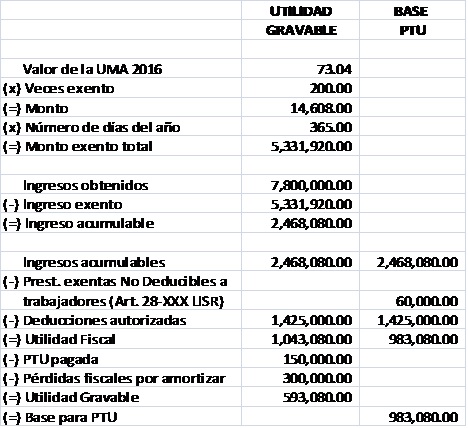

La determinación de la base para el pago de ISR y la base para reparto de utilidades a trabajadores sería la siguiente:

PERSONAS FÍSICAS CON INGRESOS POR SERVICIOS PROFESIONALES

Para las personas físicas con ingresos por servicios profesionales la base para el reparto de utilidades a los trabajadores se determinará de conformidad a lo dispuesto en el artículo 109 de la Ley del Impuesto Sobre la Renta, el cual establece lo siguiente:

Para los efectos de esta Sección, para la participación de los trabajadores en las utilidades de las empresas, la renta gravable a que se refieren los artículos 123, fracción IX, inciso e) de la Constitución Política de los Estados Unidos Mexicanos, 120 y 127, fracción III de la Ley Federal del Trabajo, será la utilidad fiscal que resulte de conformidad con este artículo.

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley.

Mientras que en el primer párrafo del citado artículo 109 de la Ley del Impuesto Sobre la Renta se señala lo siguiente en relación a la determinación de la utilidad fiscal para éste tipo de contribuyentes:

Los contribuyentes a que se refiere esta Sección, deberán calcular el impuesto del ejercicio a su cargo en los términos del artículo 152 de esta Ley. Para estos efectos, la utilidad fiscal del ejercicio se determinará disminuyendo de la totalidad de los ingresos acumulables obtenidos por las actividades empresariales o por la prestación de servicios profesionales, las deducciones autorizadas en esta Sección, ambos correspondientes al ejercicio de que se trate. A la utilidad fiscal así determinada, se le disminuirá la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos y, en su caso, las pérdidas fiscales determinadas conforme a este artículo, pendientes de aplicar de ejercicios anteriores; el resultado será la utilidad gravable.

La determinación de la base para el pago de ISR y la base para reparto de utilidades a trabajadores sería la siguiente:

PERSONAS FÍSICAS CON ACTIVIDAD EMPRESARIAL Y PROFESIONAL

Cuando el contribuyente realiza de manera simultánea actividades empresariales y también obtiene ingresos por prestación de servicios profesionales, el último párrafo del artículo 109 de la Ley del Impuesto Sobre la Renta, establece lo siguiente:

En el caso de que el contribuyente obtenga ingresos por actividades empresariales y servicios profesionales en el mismo ejercicio, deberá determinar la renta gravable que en términos de esta Sección corresponda a cada una de las actividades en lo individual; para estos efectos, se aplicará la misma proporción que se determine en los términos del artículo anterior.

Esto es, deberá determinar la utilidad fiscal, de conformidad a lo señalado en el artículo 109 de la Ley del Impuesto Sobre la Renta, de manera individual por cada actividad realizada.

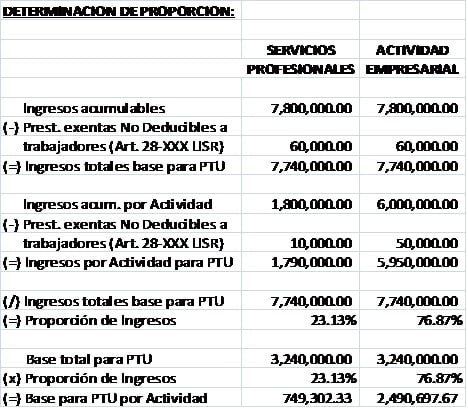

La determinación de la base para el pago de ISR y la base para reparto de utilidades a trabajadores sería la siguiente:

Según la disposición en comento, es necesario determinar la renta gravable que corresponda a cada una de las actividades en lo individual, lo cual se deberá determinar de manera proporcional, por lo que a continuación se ejemplifica la mecánica que en mi opinión podría seguirse para tal fin:

PERSONAS FÍSICAS CON ACTIVIDAD EMPRESARIAL EN EL RÉGIMEN DE INCORPORACIÓN FISCAL (RIF)

Las personas físicas con actividades empresariales que tributan en el Régimen de Incorporación Fiscal (RIF), deben determinar la base para reparto de utilidades a trabajadores de conformidad a lo dispuesto en el octavo y noveno párrafo del artículo 111 de la Ley del Impuesto Sobre la Renta, el cual establece lo siguiente:

Para los efectos de la participación de los trabajadores en las utilidades de las empresas, en términos de esta Sección, la renta gravable a que se refieren los artículos 123, fracción IX, inciso e) de la Constitución Política de los Estados Unidos Mexicanos, 120 y 127, fracción III de la Ley Federal del Trabajo, será la utilidad fiscal que resulte de la suma de las utilidades fiscales obtenidas en cada bimestre del ejercicio. Para efectos del artículo 122 de la Ley Federal del Trabajo, el plazo para el reparto de las utilidades entre los trabajadores deberá efectuarse dentro de los sesenta días siguientes a la fecha en que deba presentarse en los términos del artículo 112 de esta Ley, la declaración correspondiente al sexto bimestre del ejercicio de que se trate.

Para la determinación de la renta gravable en materia de participación de los trabajadores en las utilidades de las empresas, los contribuyentes deberán disminuir de los ingresos acumulables las cantidades que no hubiesen sido deducibles en los términos de la fracción XXX del artículo 28 de esta Ley.

Mientras que en el sexto párrafo del artículo 111 de la LISR se establece lo siguiente en relación a la determinación de la utilidad fiscal bimestral:

Los contribuyentes a que se refiere este artículo, calcularán y enterarán el impuesto en forma bimestral, el cual tendrá el carácter de pago definitivo, a más tardar el día 17 de los meses de marzo, mayo, julio, septiembre, noviembre y enero del año siguiente, mediante declaración que presentarán a través de los sistemas que disponga el Servicio de Administración Tributaria en su página de Internet. Para estos efectos, la utilidad fiscal del bimestre de que se trate se determinará restando de la totalidad de los ingresos a que se refiere este artículo obtenidos en dicho bimestre en efectivo, en bienes o en servicios, las deducciones autorizadas en la Ley que sean estrictamente indispensables para la obtención de los ingresos a que se refiere esta Sección, así como las erogaciones efectivamente realizadas en el mismo periodo para la adquisición de activos, gastos y cargos diferidos y la participación de los trabajadores en las utilidades de las empresas pagada en el ejercicio, en los términos del artículo 123 de la Constitución Política de los Estados Unidos Mexicanos.

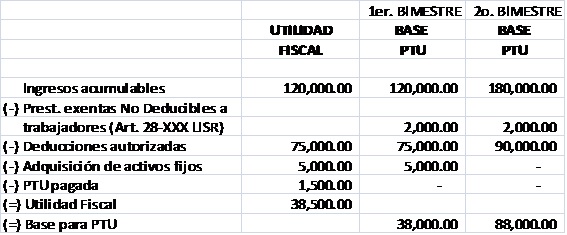

La determinación de la base para el pago de ISR y la base para reparto de utilidades a trabajadores sería la siguiente:

La base para reparto de utilidades a trabajadores sería de $ 446,500.00, cantidad que es la sumatoria de las utilidades fiscales de los 6 bimestres del año, considerando las partidas que se incluyen y se eliminan en cada uno de los bimestres.

PERSONAS FÍSICAS CON INGRESOS POR OTORGAR EL USO O GOCE TEMPORAL DE BIENES (ARRENDAMIENTO)

En el Capítulo de la LISR que regula lo relativo a los ingresos obtenidos por las personas físicas por concepto de arrendamiento y en general por otorgar el uso o goce temporal de bienes inmuebles, no se contempla una regla específica para determinar la base para el reparto de utilidades a trabajadores, por lo que entonces dicha base la constituirá la base para ISR.

Al respecto, el segundo párrafo del artículo 116 de la LISR establece la siguiente mecánica para determinar la base del ISR:

El pago provisional se determinará aplicando la tarifa que corresponda conforme a lo previsto en el tercer párrafo del artículo 106 de esta Ley, a la diferencia que resulte de disminuir a los ingresos del mes o del trimestre, por el que se efectúa el pago, el monto de las deducciones a que se refiere el artículo 115 de la misma, correspondientes al mismo periodo.

Mientras que en el segundo párrafo del artículo 115 de la LISR se señala la opción para estos contribuyentes de aplicar la denominada “deducción ciega” en vez de las deducciones autorizadas por la Ley:

Los contribuyentes que otorguen el uso o goce temporal de bienes inmuebles podrán optar por deducir el 35% de los ingresos a que se refiere este Capítulo, en substitución de las deducciones a que este artículo se refiere. Quienes ejercen esta opción podrán deducir, además, el monto de las erogaciones por concepto del impuesto predial de dichos inmuebles correspondiente al año de calendario o al periodo durante el cual se obtuvieron los ingresos en el ejercicio según corresponda.

De esta forma, la base para reparto de utilidades a trabajadores sería igual a la utilidad fiscal que se determine, según la opción tomada por el contribuyente para determinar dicha utilidad fiscal:

PERSONAS MORALES CON FINES NO LUCRATIVOS

Las personas morales con fines no lucrativos tendrían base para reparto de utilidades a trabajadores sólo en caso de tener base para el pago de ISR, por lo que ésta base sería la que se consideraría para fines de tal reparto a trabajadores.

Este tipo de entidades tendría base para el pago de ISR en los supuestos contemplados en los últimos dos párrafos del artículo 80 de la LISR, en el cual se contempla lo siguiente:

En el caso de que las personas morales a que se refiere este Título enajenen bienes distintos de su activo fijo o presten servicios a personas distintas de sus miembros o socios, deberán determinar el impuesto que corresponda a la utilidad por los ingresos derivados de las actividades mencionadas, en los términos del Título II de esta Ley, a la tasa prevista en el artículo 9 de la misma, siempre que dichos ingresos excedan del 5% de los ingresos totales de la persona moral en el ejercicio de que se trate.

Las personas morales y fideicomisos autorizados para recibir donativos deducibles de impuestos podrán obtener ingresos por actividades distintas a los fines para los que fueron autorizados para recibir dichos donativos, siempre que no excedan del 10% de sus ingresos totales en el ejercicio de que se trate. No se consideran ingresos por actividades distintas a los referidos fines los que reciban por donativos; apoyos o estímulos proporcionados por la Federación, entidades federativas, o municipios; enajenación de bienes de su activo fijo o intangible; cuotas de sus integrantes; intereses; derechos patrimoniales derivados de la propiedad intelectual; uso o goce temporal de bienes inmuebles, o rendimientos obtenidos de acciones u otros títulos de crédito, colocados entre el gran público inversionista en los términos que mediante reglas de carácter general establezca el Servicio de Administración Tributaria. En el caso de que sus ingresos no relacionados con los fines para los que fueron autorizadas para recibir dichos donativos excedan del límite señalado, las citadas personas morales deberán determinar el impuesto que corresponda a dicho excedente, de conformidad con lo establecido en el párrafo anterior.

De acuerdo a lo anterior, en este caso se aplicarían las disposiciones conducentes a las personas morales del Título II de la LSR, por lo que la base para el reparto de utilidades a trabajadores se determinaría de la siguiente forma:

Por otra parte, en el primer párrafo del artículo 81 de la LISR se señala que también se tendrán ingresos gravados por ISR en los siguientes casos:

Las personas morales a que se refiere este Título, a excepción de las señaladas en el artículo 86 de esta Ley, de las sociedades de inversión especializadas en fondos para el retiro y de las personas morales autorizadas para recibir donativos deducibles en los términos de la misma, serán contribuyentes del impuesto sobre la renta cuando perciban ingresos de los mencionados en los Capítulos IV, VI y VII del Título IV de esta Ley, con independencia de que los ingresos a que se refiere el citado Capítulo VI se perciban en moneda extranjera. Para estos efectos, serán aplicables las disposiciones contenidas en dicho Título y la retención que en su caso se efectúe tendrá el carácter de pago definitivo.

Es decir, que cuando la entidad no lucrativa obtenga ingresos por enajenación de bienes, intereses y premios, será contribuyente del ISR debiendo aplicar las disposiciones contenidas en la LISR para las personas físicas con ese tipo de ingresos.

La base de ISR obtenida en cada caso, será también la base para el reparto de utilidades a trabajadores.

COORDINADOS

El Capítulo VII del Título II de la LISR contempla el régimen fiscal para las personas morales que operan como coordinados en el sector autotransporte terrestre de carga o pasajeros, y en relación a la manera en que determinarán la base para ISR se establece en el párrafo cuarto del artículo 72 de la LISR lo siguiente:

“Los coordinados cumplirán con las obligaciones establecidas en esta Ley, aplicando al efecto lo dispuesto en la Sección I del Capítulo II del Título IV de la misma....”

Por lo que estas personas morales determinarán su base tributaria en función a las disposiciones fiscales aplicables a las personas físicas con actividades empresariales, y en consecuencia, también lo referente a la base para el reparto de utilidades a trabajadores.

PERSONAS MORALES DEL SECTOR PRIMARIO

Las personas morales que se dediquen exclusivamente a actividades agrícolas, ganaderas, pesqueras o silvícolas, deberán determinar su base para ISR conforme a las disposiciones fiscales aplicables a las personas físicas con actividades empresariales, según la remisión contenida en el séptimo párrafo del artículo 74 de la LISR:

“Las personas morales a que se refiere este Capítulo, cumplirán con las obligaciones establecidas en esta Ley conforme lo dispuesto en la Sección I del Capítulo II del Título IV de la misma….”

No hay que olvidar que estas personas morales tienen una exención en ISR hasta por el monto equivalente a 20 veces el valor de la Unidad de Medida y Actualización (UMA) elevado al año por cada socio, sin exceder en total de 200 veces el valor de la UMA elevado al año, por lo que sólo habría una base para ISR, y por consiguiente, una base para reparto de utilidades a trabajadores, cuando el monto del ingreso obtenido exceda dicho tope.

Mas si las personas morales no realizan las actividades por cuenta de sus integrantes, entonces deberán cumplir con las obligaciones del Título II de la LISR, aunque contemplando lo dispuesto para el momento de acumulación del ingreso y requisitos de deducción establecidos para las personas físicas con actividades empresariales en los artículos 102 y 105 de la LISR.

De acuerdo a lo anterior, estas personas morales entonces calcularán su base para ISR, y por consiguiente su base para reparto de utilidades a trabajadores, conforme a lo dispuesto para el régimen general de las personas morales, aunque observando lo relativo al momento de acumulación y requisitos de las deducciones aplicables a personas físicas con actividades empresariales.

Excelente la información.

Se podría publicar el cálculo para reparto de utilidades por trabajador?

Saludos.

Muy completa la información que nos comparte el M.I. Victor Regalado referene al procedimiento para determinar la base para el pago de la PTU a los trabajadores, ya que expone ejemplos muy claros de acuerdo al régimen en el que tributen para efectos fiscales los contribuyentes.